過去一個星期有些忙,在前一兩天快速的在TG群組分享了BABA FY23的業績感覺,今天終於有時間靜心看看這份業績,及各主要業務的情況。今次業績的資訊量很多,而且各項業務在過去一至兩年出現了一些質變。因此,小薯今次會較長氣,側重討論BABA的新發展方向,多於財務情況,因為今季的財務情況跟23財年的第三季差不多,需要的就可以看回那篇分析(LINK)。今篇主要集中在電商業務。阿里雲因會獨立分拆,所以另文全面分析,以全新公司的角度去詳細討論阿里雲目前的形勢(LINK),以決定投資策略。最後關於公司的上市計劃,資本架構重組及小薯對BABA的投資策略(LINK)。三篇共有7000多字,因此各位可能要花些時間靜心去看。

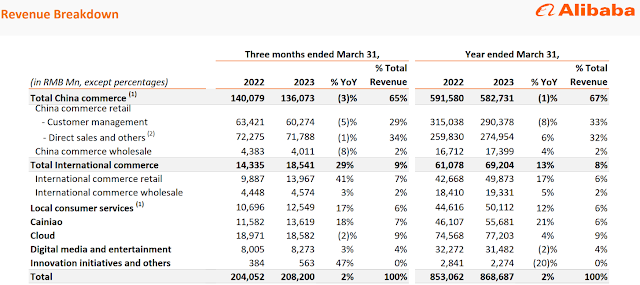

- 基本上同上兩季本個情況差不多:收入弱、利潤強,所以驚喜不多。

- 大淘系依然很弱,但是可能開始先底。中期會重回先增長,後利潤,重現金流的策略(下面再討論)

- 阿里雲是今次業績中最失望,雖然依然有利潤,但收入同比-2%(因為會獨立分拆,所以另文詳細討論)。

- 國際業務:Lazada 今季做得不錯,take rate跟order(雙位數增長)都有增長,相信是因為SEA瘋狂減marketing expense及加take rate,讓了一部市例佔給Lazada。速賣通推出了一個叫Choice的產品,主打CP值高的東西,指定國家的消費者在 Choice下單享有免運費、免費退貨和配送品質保證等服務。相信是對標PDD的Temu。公司表明會開始進行外部融資,以國際業務拓展新的市場,投資新技術,擴大消費者和供應商基礎,加強管理團隊,並為全球客戶開發和增強其產品和服務。這個傾向反映阿里的海外業務目前的首要任務依然是擴張和增長,盈利相對將處於次要位置。

- 菜鳥:阿里目前持有菜鳥67%股權,業務已經成熟,做得不錯,業績與上兩季情況差不多,收入成長,虧損又有減少。估計會follow國際業務增長(Choice ) 而有所增長,中國就繼續建構最後一公里的物流網,與淘特和淘菜成長。現在72%是非阿里收入,上市後希望會有更多的非阿里客戶的需求。自動駕駛業務也由轉入菜鳥集團。

- 本地生活:沒什麼好更新,延續上一兩季的方向。有美團、滴滴、攜程在,餓了麼、高德、飛豬應該無得發圍,但跟住整體市場復甦,問題應該不大。本季度本地生活服務訂單增長超20%,高於全國居民人均消費增速。第一季與本地生活服務相關的資料顯示,生活用品及服務人均消費支出增長3.9%,交通通信人均消費支出增長4.1%(LINK)。參考國家文化和旅遊部在5月4日發佈的《2023年“五一”假期文化和旅遊市場情況》(LINK)旅遊消費資料,全國國內旅遊出遊合計2.74億人次,同比增長70.83%,按可比口徑恢復至2019年同期的119.09%;實現國內旅遊收入1480.56億元,同比增長128.90%,按可比口徑恢復至2019年同期的100.66%。考慮到FY23 Q1疫情封鎖,相信本地生活FY 24 Q1的收入會隨大環境復蘇而上升。

- GMV下跌mid-single digit(依然無DAU、MAU、AAU這些營運數字,小薯會期望BABA會disclose,畢竟管理層睇DAU做KPI),剛好又係CMR也是跌5%。CMR和GMV降幅間的分野暫時看基本上同步,即是P已不跌,只有Q跌。公司說大淘系的GMV在2 - 4月增速已經轉正。我們看大環境數據(3月:LINK、4月:LINK):

- 1-3月份限額以上單位服裝鞋帽針紡織品類零售額增長9.0%,1-4月份則是13.4%。

- 1-3月份限額以上單位中西藥品類增長16.5%,1-4月份則是13.3%

- 1-3月份城鎮消費品零售額增長5.7%,1-4月份則是8.4%

- 1-3月份鄉村消費品零售額增長6.2%,1-4月份則是8.6%

- 1-3月城鎮居民人均消費支出8303元,增長4.8%;農村居民人均消費支出4629元,增長5.5%(LINK)

- 以上反映阿里的強項服裝及保健品品類等的銷售應該開始回暖。另外3月份,社會消費品零售總額同比增長10.6%,比1-2月份加快7.1個百分點,1-4月線上零售的增速也由1-3月的+7.3%,上升至+7.8%,也反映網上銷售回暖。相反,家用電器和音像器材類的零售額增長– 1.7%,通訊器材類零售額增長 – 5.1%,所以JD業績做得差也是有跡可尋。

- 中國第一季度,實物商品網上零售額27835億元,增長7.3%。從這個角度看,大淘系的GMV負增長真的很差。可是,相對的,淘特、淘菜菜作為新業務則季度虧損同比收窄;在淘寶和淘特上M2C商品產生的支付GMV同比增長26%。淘菜菜持續推動中國零售市場中雜貨和生鮮產品的品類滲透,截至2023年3月31日止的12個月,有62%的淘菜菜年度活躍消費者為首次在阿里平臺購買生鮮產品的消費者。同時,看JD,1P 跌9%,3P業務+7%;快手GMV +28.4%,抖音GMV同比增長80%,PDD未出業績,估計都會同比上升。這裡有兩個insight:a) 直播電商對淘寶、天貓的侵蝕仍在繼續,淘寶、天貓的市占率未止血;2) 市場在經濟不明朗,依然向下沉跟消費降階。

- 3 月線上零售滲透率同比提升 1.4% 至 27.4%,線上實物零售額1萬億,同比增長10.9%,較社會消費品零售總額增長10.6%為高,反映疫情養成的線上購物習慣,在疫情結束後線上滲透率提升趨勢持續。這對大淘系的GMV的長遠走勢是樂觀的。同時,內地電商的競爭越來越激烈,已經成為紅海,也是真的(只是同時有自建物流網絡或聯盟的不多),這個管理層也承認。

- 自營零售:資產零售業務(包括盒馬、高鑫零售、銀泰、貓超自營及阿里健康等),收入跌1%,首次出現負增長,但考慮到去年較高的基數,以及復常的對生鮮類即時零售的需求減少,是可預期但都是差。

- 會以三年作為一個經營週期,圍繞「用戶為先、生態繁榮、科技驅動」三大戰略進行大規模的投資。簡單來說,即是未來3年的CMR單價可能會下降,市場費用會上升,資本投入也會增加,中期會重回先增長,後利潤,重現金流的策略。主要投入地方如下:

- 用戶端:1) 豐富和多樣化商品種類;2)創造更豐富和更具差異化的內容,引入新的互動娛樂場景;3) 增大用戶規模和用戶使用時間(DAU就是KPI)。目標將在鞏固“中國最廣泛線上交易平臺”地位的同時,逐步升級成為一個“一站式的消費級生活平臺”。

- 商家端:成立了中小企業發展中心,專門支持創業和中小微企業;成立超市業務發展中心,發展淘菜菜;直播團隊和內容團隊扶持內容創作者。

- 技術投入:升級現有的商家工具,為商家創造新的工具,為用戶帶來新的生活場景。

毛利率最高的CMR收入占總收入比重已下降到29%,低毛利率的直營收入占比(被動地)升到33%提升,整體的利潤率仍有改善的,反映降本增效依然到位,所有板塊的EBITA利潤率都是同比提升的。目前除中國商務外,所有板塊仍然是負利潤率或是marginal的位置。可是,獨立營運後,相信所有板塊都會儘快實現盈虧平衡。

另外,有一點頗有趣就是,原本國際業務調整後的 EBITDA 虧損在3月季度收窄了 2.33 億元人民幣,至

23 億元人民幣。當中Lazada 因為要重新談判新服務合同,產生了一次性提前終止費用,但能降低未來營運成本。如果剔除這一次性影響,經調整的國際業務EBITDA虧損將低於15億元人民幣。

感謝小薯

回覆刪除