經歷了考試的磨練,小薯終於又可以做回「股票分析師」的工作。星期六睇完了阿里巴巴的中期業績,看看股價機,就發現散戶守不住阿里巴巴的$130的血肉長城(小薯真的近兩個星期沒有看股價機,完全不知道這個星期原來港美兩個股市都很慘烈)。小薯興幸今天才有時間跟大家分享一下小薯對阿里巴巴的中期業績的睇法,一來股市愁雲慘霧才沒有人理會小薯的廢文,二來PDD跟美團出了業績,有多些參考資料。其實這份業績,不能稱得上好,但又跟不是新聞報導說那樣悲觀。

今次業績,小薯睇新聞,市場大約提出了有幾個不收貨的地方:1) EC(網上零售)收入增長減慢,甚至怕有負增長;2) 利潤率下跌;及3) 自由現金流好差。

既然如此,小薯就集中討論EC,再快速看看雲業務。首先,阿里巴巴來自中國零售商業的收入為人民幣126,827百萬元 (19,683百萬美元),相較2020年同期的人民幣95,470百萬元增長33%。可是,利潤最高,佔阿里巴巴收入36%的客戶管理收入則只有可憐的同比增長3%!管理層解釋是因為來自市場狀況放緩及中國電商市場上參與者增多而導致實物商品GMV同比錄得單位數增長。

小薯就快評一下,這些解釋是否合理。

電商業務

- 我們看看社會消費品零售總額,2021年第三季為106,153億元人民幣(下同),同比升5%,環比跌0.5%(2021年第二季為106,684億元,同比13.9%,環比跌1.4%)。單看這個數據,其實整個中國消費市場事實上在季度真的減弱了!市場狀況放緩又真的好像合理。

- 我們再看看阿里巴巴的中國零售商業,客戶管理收入同比增長3%,環比跌11%;直營業務同比增長111%,環比跌7%。:好像做得好差,但其實是有seasonal effect,睇返2020年同2019年,Q2收入都是較少,因為Q3有11.11,Q1就有6.18,所以通常Q2會較少。

- 中國零售商業合計同比增長31%(上一季:增長35%),剔除高鑫零售增長14%(上一季:沒有提供,但估計增長23%),對比一下其他公司,PDD + 51% (上一季:增長89%),JD Retail 增長 23% (上一季:增長49%)。

- 因此,管理層給的兩個原因都合理的。可是,環比與同比增幅都少左,數據上看不像是只有BABA自己一個的獨有情況。當然,我們都不可以忽略,阿里巴巴的客戶管理收入事上真的只有可憐的同比增長3%,這個事實是不太樂觀!因為這個事實証明阿里巴巴的業績受大環境影響較大(因為打中小企的整個中國市場),而不是PDD的專職下沉,或JD Retail較中大型商戶的市場。

不過,我們再轉去看看阿里巴巴的營運數據。

- 淘特,年度活躍消費者 > 240MM(第一季:190 MM) ,環比增加50MM,對手PDD,移動月活躍用戶742 MM(上一季:739 MM) 環比增加 3 MM。當然,年度活躍消費者同移動月活躍用戶不能真接比較。不過,這些數據看得出淘特在打下沉市場是一定成績(註:阿里爸爸今季沒有提供移動月活躍用戶數據,而PDD也沒有提供年度活躍消費者,不過數據,有一定參考價值)。

- 淘菜菜,即係盒馬同淘寶買菜,上一季 GMV 同比增長200%,今季 GMV 同比增長 150%,睇得出阿里爸爸的下沉市場係拉緊上來。再提一下,由Online變Offline呢樣,阿里爸爸係行前好多,盒馬是第一步,之後就上年10月買高鑫零售。點解小薯說阿里爸爸行得前,因為AMZN買Whole Food大家都知,JD都剛剛今季係西安開了第一間offline store。小薯睇過一些分析,說開offline store這個動作,主要是為了網點和獲取位置訊息,為未來無人零售店鋪路。盒馬同淘寶買菜基本上就是將消費者的消費已經大致全包圍(淘菜菜的街市,淘寶的一般百貨,天貓的奢侈品、Alibaba的批發)

- Ele.mo:Order 同比增長30%(上一季:增長50%),對手美團Order同比增長25%,GMV同比增長30%。老實講,Ele.mo的低基數,小薯會期望其增長會再高些,當然,小薯上一季業績都提過,這個市場Ele.mo是難打,因為基本上格局已定。小薯會將呢個segment當成輔助性的業務,就好像Foodpanda 發展到 Pandamart,阿里爸爸就反向,多一個位置去接觸客户群和獲取資料。

- Lazada,做得不錯,對手SEA Order 同比增長80%,證明仲未比對手拋離。

- Trendyol,是土耳其電商,好像是第一次披露這項資料,看來阿里爸爸對土耳其電商好像有些期待。

- 菜鳥,同比增長20%,對手JD Logistics同比增長43%。同Ele.mo一樣,都是當一個輔助性的業務多D(這個是因為阿里爸爸對物流的策略關係),這跟AMZN為了保持物流效率如出一徹,目的不是為了搶市佔,但又不像JD、AMZN自建物流。不過買了菜鳥,同自設物流都唔差太遠。

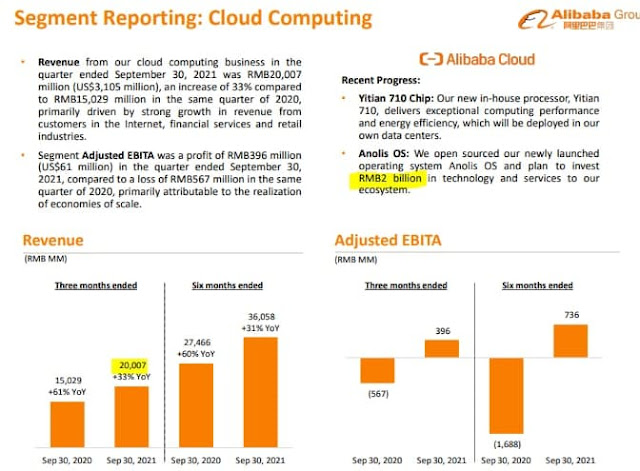

雲業務

老實說,小薯不需要雲業務利潤很高,最重要是要有FCFF(即是 OCF - maintenance CAPEX),而雲業務應該未來是低利潤,高FCFF(有冇想到那間公司也是這個情況呢?HeHe),這樣又可以避開暴利,被共富。

財務情況

我們再一齊睇下利潤的部份,阿里爸爸說關鍵策略投入減少利潤,這個小薯在Annual分析時也有提過,利潤再投入,是預左的。即是如此,淨利潤同比少了231億,其實主要是三個大原因:1) 利息收入和投資淨收益,由正變負,差220億,這個相對是非現金流項目的公允價值變動而產生出來;2) 稅負多了42億,這就是一直說取消高新科技的減稅務優惠的效果(這個效果將會持續);3) 關鍵策略投入,同比加多120億,而環比也加多了50億(這個關鍵策略投入是一項投資多於支出);而被毛利(收入 - 營業成本)增加58億,及產品開發費用和一般及行政費用共減少70億所抵消。

就以上變動看,其實除了關鍵策略投入和稅負是實際減少盈餘外,又好像核心盈利沒有少。

大家可以看看上表,其實阿里爸爸的商業關鍵策略投入前經調整 EBITA率沒有大變。12月那個季度的數據還未有,2020年10月收購了高鑫零售,而高鑫零售做offline market 利潤率是較低,所以利潤率跌是可預期,所以當我地睇下2021年3月、6月、9月,會見到電商的利潤率其實沒有想像中那麼差,甚至有機會關鍵策略投入,從營運數據中可以看到開始發揮功效。

當然,小薯好像說得好好,但其實並不是。阿里爸爸的中國電商的客戶管理收入增長只得單位數,是一個可有可無的增幅,而客戶管理收入佔總收入比例的45%,也是利潤率較高的業務,所以這個事實上不太樂觀。相信都是以下兩個原因:

- 基本原因:整個中國既消費市場,這個事實上是利潤減弱的一個大原因。

- 加強原因:京東和拼多多的競爭,這個管理層也承認,但是否可控?阿里爸爸的小程式併入wechat,能否又能搶回京東和拼多多的份額,這個還要時間驗証。

- 增強原因:二選一霸權,讓利措施的政策而帶來的短期利潤震動。

最後,小薯當然不會盲目睇好阿里爸爸。始終阿里爸爸自己都說競爭加大,但留意,阿里爸爸的說法是「中國電商市場上參與者增多 / more players in the China e-commerce market」(所謂上參與者增多是哪裡來?JD、PDD不是一直存在嗎?如果是JD、PDD,不是應該說中國電商市場競爭加劇,而不是參與者增多?小薯估計可能是Tiktok吧。)

正因為JD、PDD是阿里爸爸強勁對手,所以很多KOL都會將阿里爸爸的差勁業績歸咎JD、PDD的競爭。在PATERON,小薯會進一步去看看這個情況,及對阿里爸爸的中短期睇法。

謝謝小薯兄分享

回覆刪除我都有留意Amazon,這種Online+Offline,相信演變出更有趣營運模式

其實Online+Offline這個模式,我見有分析說是big data collection的考慮。

刪除我都相信包含其中,還有更多

刪除田中道昭 book - 亞馬遜2022:貝佐斯征服全球的策略藍圖

2022年11月17日,佐藤先生坐在一家「Amazon 365」無人便利商店的咖啡座工作。

他戴著骨傳導式眼鏡「Amazon Glass」,它能與「Amazon Alexa」等聲音識別智慧設備連接。

「Alexa,放一段最適合我目前心情的音樂吧!」說完,

佐藤先生就能享受亞馬遜利用「大數據 x 人工智慧」為他創造的、獨一無二的合成音樂。

佐藤先生正在做的工作,部分是從「Amazon Crowdsourcing」接案,

透過「Amazon Web Service」(AWS)開放平台,參與一項三百人共同進行的產品開發計畫。

工作完成後,他從架上拿了一條巧克力,走出店面的同時,已自動從「Amazon Pay」扣款……

Good

回覆刪除Thanks.

刪除很通透

回覆刪除Thanks.

刪除謝謝薯兄的分析,是繼止凡兄和鍾Sir後,唯一的新舊經濟兼備的價值投資清泉😊

回覆刪除不敢與止凡兄和鍾Sir相比呢

刪除//開源的龍蜥又要投20 億元(相等於一個季雲業務的收入)// 雲收入應該係200億人仔?

回覆刪除對的,謝謝指正。這個情況就更好了。

刪除