小薯有一隻輕倉的持股,就是佐丹奴(709)。

剛剛佐丹奴公佈了全年業績,大家看完可能會對佐丹奴改觀,以下為佐丹奴的經營業績。

剛剛佐丹奴公佈了全年業績,大家看完可能會對佐丹奴改觀,以下為佐丹奴的經營業績。

1

2)公司披露今年首

3)公司電貿銷售增長31.4%,

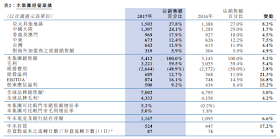

4)佐丹奴業務地區分佈去睇,中國、港澳台和其他亞太區分別佔總收入約24%、31%和28%。

4)佐丹奴業務地區分佈去睇,中國、港澳台和其他亞太區分別佔總收入約24%、31%和28%。

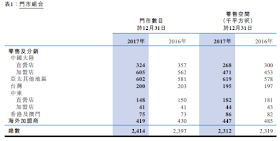

5)門市組合大多數是自營獨立門市,雖風險較大,但在經濟及業績向好時利潤增長較加盟商高。

6)佐丹奴全年派息增27%至35港仙,現價股息率超過8%。

綜合來說,佐丹奴是一隻進可攻,退能守的公司。雖然相較其他高增長的公司,

同時,公司的派息過去5年比率達100%,去年又積極回購,

綜合來說,佐丹奴是一隻進可攻,退能守的公司。雖然相較其他高增長的公司,

同時,公司的派息過去5年比率達100%,去年又積極回購,

在投資策略方面,佐丹奴嚴格來說不算是十分優質的公司,但也因其品牌及銷售網絡而有一定優勢,算是中等優質。基於佐丹奴所處的行業不會有快速高增長,投資佐丹奴也不能期望他能有高增速的價值提升,只能要求平穩增長。或者,可以以一隻收息為主(當然佐丹奴也不太符合小薯收息股的定義),增長次之的投資想法,達進可攻,退能守。

佐丹奴過往7年平均P/E約11.86倍,5年平均約12.6倍,計及風險,合理P/E應約11 - 12倍,而執筆時P/E約13.4倍(意味下年預計增長約20%),不算便宜。

若以股息率看,較有代表性的股息率約7.6%,計及風險,合理股息率應約8%-9%,執筆時為8.24%,算是合理但不平宜。

綜合來說,$4.1左右能開始小注分注買入,回調至$3.8-$3.9左右值得正式買入。

**此文章不構成投資建議,投資前請自行考慮風險**

**此文章不構成投資建議,投資前請自行考慮風險**

沒有留言:

發佈留言