今早的很快睇了Netflix的業績,其實Netflix的表現小薯認為幾debatable。看落好像沒有公司預期的那樣差,但望真少少,又好像前景不太明朗。小薯也不知道早前較差的公司預期,是預期管理,還是真的實際較預期好(總之,現在這個市況,沒那麼差就已經是好消息了)。不過,小薯睇實際業績就是了!

小薯先利申,只係睇左ER,未睇transcript,只是提出腦中浮的一堆問題及初步想法。不過,以初步對業績的review,小薯對Netflix的想法依然不變。

營運數據方面,幾個位引起了小薯的注意:

- 除APAC外,所有地域的F/X neutral ARM都升幅,其實是好現象,反映公司的content是得到肯定。

- UCAN、EMEA 的paid membership跌,還要Q1跌得更多,不知原因是否因為大環境的「沒有了WFH」,以及「衰退預期而減少非必須性開支」,或是Netflix自己公司原因,被人搶客。目前不能下判斷,要看看AMZN的Prime Video及DIS的Disney +的數據出爐,才可以有較精確的判斷。

- 不過,公司說retention rate已經慢慢回恢正常,流失率到疫前的水平,應該不會再大跌。面對經濟的不明朗和通漲加劇,就不妨看看Q3的數據去決定。

- LATAM目前試行新subscription plan去打擊paid sharing。目前個Y/Y ARM有升,但以F/X neutral 睇,ARM QoQ其係平穩,同時Paid user也沒有增,相信還要些時間去觀察新subscription plan對Paid user的數量和ARM的影響。不過,目前睇ARM和Paid user數量沒有因為新subscription plan而大跌,是一個頗好的現象。目前公司打算2023年roll out easy-to-use paid sharing offer。當然,LATAM的經驗在其他region是否適用,值得觀察一下,特別是APAC region。

- APAC ARM F/X neutral 跌,公司解釋是因為印度減價。不過,無印度的情況下,ARM F/X neutral是升4%,那是印度的ARM跌幅不少細。小薯的問題是,印度貢獻了多少APAC的paid membership的增長?如果APAC的paid membership的增長是因為印度減價而來,那代表印度這大市場是price sensitive,出手打擊paid sharing,對印度市場的影響多大,就要時間驗証。

- 公司預期 Q3 paid membership會增長1.0m。小薯的演釋是公司預期UCAN流失停止,APAC+LATAM會升,而UCAN+EMEA會保持平穩或輕微下跌,那大家就自己判判斷是否合理。

利潤數據方面:

- 公司的收入增長正式步入單位數。先不要說20年、21年有Covid加持,其實18年全年收入YoY+35%,19年YoY+19%。其實20年、21年都有Covid效應,都有YoY+18%。第三季公司預測更出環QoQ下跌。大家可以說是高基數效應,加上Covid accrelated的增加,加上今年recession三大效果,今年頭三季單位數增長係單位數是事實,以收入增長為賣點,就考慮一下公司的市場競爭力、增長和衍生出來的估值問題。

- Opearting margin小薯也不能說太多,公司的Opearting margin過去5年,.每年第四季都會Boom跌。即使現在Q3 est YTD Opearting margin係20%,到第四季出一個低單位數Opearting margin(2021 Q4就是8%),那2022全年就會低過2021跟2020,不過應該不會低過2019的13%吧(<13%意味22 Q4暖是Operating loss)!

- Q2有3.05億的未實現匯兌收入(沒有現金流),主要是因為一些以EUR計價的債務,在EUR跌時,由EUR轉成USD時,即即使其債務以EUR計沒有下跌,其債務以USD計也會下跌,所以出了「以 F/X 重新計量的非現金未實現收益」。上半年,公司從EUR債務的 F/X 重新計量中獲得的收益為 4.67 億美元。

- 另外,因為公司調整了成本結構,導致了大約7000 萬美元的遣散費和 8000 萬美元的某些房地產租賃的非現金減值,主要是與調整公司的辦公室佔地面積有關,這裡大約是 1.5 億美元。

- 那我們如果把未實現匯兌化從2021和2022的業績中都剔除,其實Q2 DEPS ,2021是3.11,而2022是2.52;1H DEPS,2021是6.3,而2022是5.7。

- 如果再考慮1.5 億美元的調整支出,2022年Q2是2,86,1H是6.03,其實2022 1H 都係6.03,比上年同期跌。

- 不過,同時也是留意,2022 1Q及2Q的有效稅率是19.3%和11.2%(2021:16.1%和15.1%),1H整體,2021和2022年都是15.7%。因為以單季看,其實net profit係比2022 1Q仲弱多少少。

- 公司披露的Adjusted EBITDA也印證同一個結論。

現金流數據方面:

- 無可否認,公司目前是處於自由現流入的狀態,可以self-funding而暫時不需要向股東伸手。 公司預計2022年全年FCF 約為 +10 億美元,上下浮動幾億美元(假設沒有F/X 沒有進一步變動),並預期2023年有大幅增長。

- 不過,要留意是,2022 1H FCF是+8.14億美元,即是公司預計 2022 2H只有+1.86億美元的FCF,那這個FCF的可預測性和穩定性,就可圈可點了。

- 同時,2023年有大幅增長的基礎就待其他有興趣的朋友去發掘,小薯對Netflix的態度,純綷八卦學習,不打算深究。

- 另外,小薯一直提及的Content costs問題,除非公司能把content 的monetisation rate提高,否則只會不斷燒錢而無economics of scale。

- 另外,現在說要搞gaming,這個segment中短期估計也要燒下錢。

Content cost的問題:

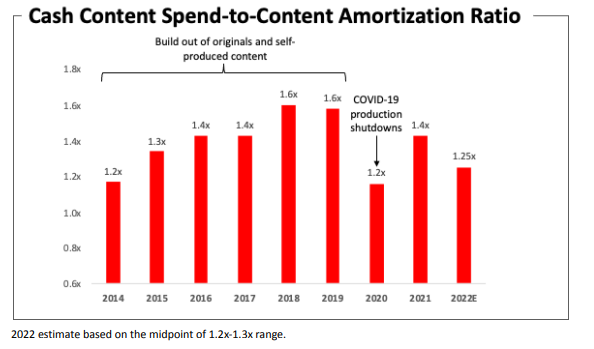

- 上圖其實揭示了之前公司如何沒有現金流的情形下、如何整靚仔利潤表,當然是合規的

- 公司說2014-2019是buildup original content 的發展期,但已經過了現金需求最密集的階段,所以公司的現金內容支出與內容的攤銷費用比率在2019年達到峰值的 1.6 倍(連同峰值負 FCF 2019 年為 -$3.3B),並預計 2022 年約為 1.2-1.3 倍,並在未來下降,基於公司目前假設在2023年沒有實質性擴展新的內容類別 (assume no material expansion on new content)。如果是這樣,小薯反而心中有幾個問題:

- 現在ratio 今年expect跌至Covid lockdown的時期,其實否反映現在於content investment 沒有以往的aggressive或重視?

- 公司說2023年會跌,是assume no material expansion on new content。不過,content是Netflix的moat,沒有新content,那他的moat如何維持到?

- 佢個ratio長期大過amortization,而amortization的年期大約4年,即是反映公司預期個content的回本期或經濟收益大約是四年期。即是說這個recurring content costs會出現一Cash flow mismatch,而這個Cash flow mismatch是每年都會出現。

- 當然,如果公司有constant的subscription income inflow,而又是於每每年的recurring content costs,就不是問題。

- 承上,從上圖看,最大批的content costs 應該會個2020 - 2024 攤完。純綷數遊戲計數,如果維持同一個ratio,那amortization就會慢慢下跌,同樣content costs的支出也會慢慢下降。這個假設是否合理?又或者,會否又再有一期的content發展期?畢竟,以現時的情況看,Netflix的IP不像Disney的IP那樣long lasting

Forward-looking可以留意:

- 睇得出匯率風險對公司的業績有不少影響,特別公司近 60% 的收入來自美國以外的地區,但費用卻主要是以美元計算,強美元不太有利於公司的財務情況。過去一段時間美元,利好公司,但公司的營運不應by luck受out of control的因素而大影響,公司的匯率政策如何調整是一個需要留意的地方。

- 廣告業務:公司說會提供平價的月費但有廣告。理想上,最好是把未訂閱的拉入來,那subscription revenue 及 advertising revenue同時上升。可是,由原本高ARM的拉到去低ARM,就要睇有冇value added。不過,以現在的market 看,其實小薯傾向前者大過後者,但這個低端市場(小薯在BABA跟PDD都提過)其實係難做。同時,另外一個角度,要提供平價的月費計劃,是否意味咁中端市場經飽和?這個值思考。

- 上面也有提及,打擊paid sharing的措施,如2023落實,對不同region有什麼影響?

- Content costs的問題,上面已有論述,不再重複了!

- Recession的影響,大家真的要看看AMZN的Prime Video及DIS的Disney +的數據,才可以判斷Netflix的競爭力有沒有被削弱。

最後,再利申,小薯只是睇了ER,未睇transcript。以上只是建基於ER數據提出腦中浮的一堆問題及想法。小薯對Netflix其實沒有太大興趣,只是純綷八卦當學習,當作是AMZN打Streaming 行業的一個reference,不打算再深究Netflix。如果讀者對Netflix有興趣,不妨當多一個角度參考一下,仔細研究?如果小薯提出的想法或者問題,你都找到答案,有理有據,甚至指出小薯的立論哪裡有遺漏,小薯虛心受教。同時,也加深了讀者對Netflix的理解,下決定時就更加有信心。

支持 我買左你本年報解密

回覆刪除謝謝支持!第二本《價值解密》有沒有買呢?XP

刪除